- ホーム /

- イベント記事 /

- Growth CFO Summit Vol.10 /

- セッション5「M&Aを自社の成長ドライバーとするための秘訣」 /GENDA・SHIFT・メドレーが明かす、M&Aのソーシング戦略とPMIの”型化”の秘密

GENDA・SHIFT・メドレーが明かす、M&Aのソーシング戦略とPMIの”型化”の秘密

2024年10月23日にグロース・キャピタル株式会社主催で行われた、Growth CFO Summit Vol.10。セッション5のテーマは「M&Aを自社の成長ドライバーとするための秘訣」です。

モデレーターはマネーフォワード金坂CFO、そして、SHIFTグロース・キャピタル小島取締役(※役職はイベント時点のもの)、メドレー河原CFO、GENDA渡邊CFOの4名で、M&Aを自社の成長ドライバーとするための秘訣についてディスカッションを行いました。

登壇者

■ オープニング

グロース・キャピタル 嶺井政人(以下、嶺井):本セッション「M&Aを自社の成長ドライバーとするための秘訣」では、マネーフォワードの金坂CFOにモデレーターを務めていただきます。金坂さん、よろしくお願いいたします。

金坂直哉氏(以下、金坂):よろしくお願いします。いよいよ最後のセッションですね。

嶺井:10周年最後のセッションということで、最後にふさわしい、すばらしい登壇者の皆さんに集まっていただきました。

金坂:事前質問も50問ぐらい来て、どうしようかと思っていました。

嶺井:さばききれないですよね。

金坂:当社はテクノロジードリブンなので(笑)、生成AIに整理してもらいました。

嶺井:現代的ですね。すばらしいです。セッションの見どころを聞かせてください。

金坂:SHIFTとGENDAは去年、上場企業で最も多くのM&Aをした2社です。多分1年で10件ずつです。メドレーも上場企業へのTOBをしたり、ヘルスケア領域で積極的にM&Aをしています。知見のある皆様なので、50問の事前質問の力を借りて、僕がひたすら聞いていきたいと思います。

嶺井:ありがとうございます。マネーフォワードも積極的にM&Aを成長につなげてこられた会社だと思うので、その中で感じた疑問やナレッジをどんどん共有いただいたり質問していただけたらと思います

金坂:うちは年1件ぐらいなので……。(笑)

嶺井:それを継続されているのも、すごいと思います。では準備をお願いします。

金坂:早速セッションに入っていきます。渡邊さんは、今どちらにいらっしゃいますか。

渡邊太樹氏(以下、渡邊):私は今たまたまニューヨークにおります。

金坂:ニューヨークからありがとうございます。渡邊さんはZoom参加ということで、小島さんと河原さんが隣にいる状況でやっていきたいなと思います。

金坂:質問を事前にたくさんいただいているので、どんどん聞いていきます。自己紹介と会社紹介、簡単にどんな夢を描いてきたかを伺ってから質問に入っていきます。早速ですが、小島さんからお願いします。

小島秀毅氏(以下、小島):SHIFTでM&Aをやっております、小島です。

社会人になり、まずは証券会社でアドバイザー業務を行っていました。アドバイザーをするなかで事業会社でM&Aに取り組みたいと思うようになり、三菱商事で10年ほどM&AとPMIを担当しました。5年前にSHIFTに入りM&A体制を立ち上げ、そこから推進を続けています。

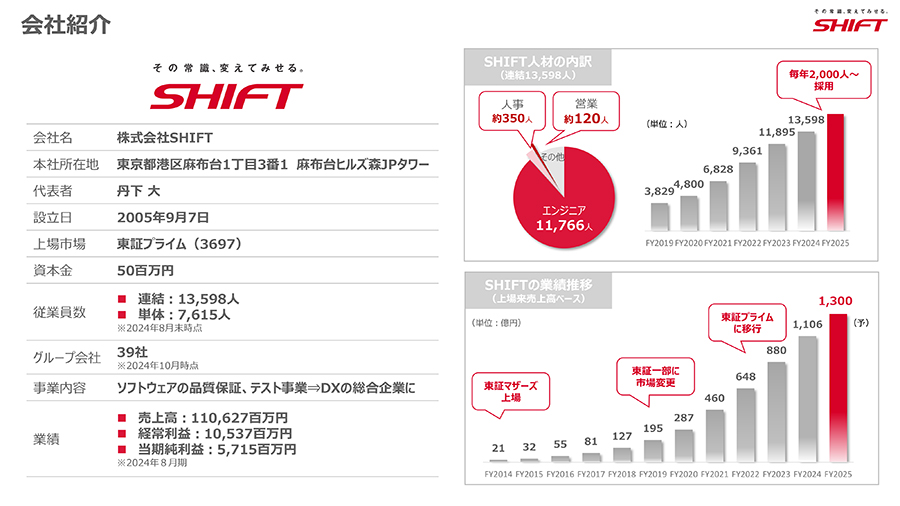

■ SHIFTのM&A実績

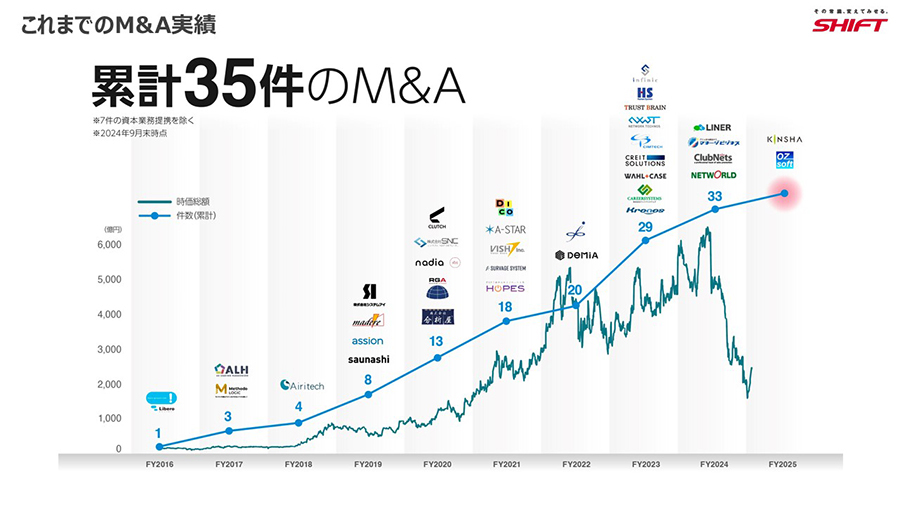

簡単に会社の紹介をさせていただくと、SHIFTは8月期決算なので、つい先日決算が終わりました。我々は「SHIFT1000」として売上1,000億を掲げていたのですが、FY24で達成しました。M&Aや採用の強化を通じて、今は連結で約13,000人、単体でも約7,000人ほどの従業員となっています。グループ会社数は39社で、今日時点でM&Aを35件実施してきました。祖業はソフトウェアのテストですが、テスト以外の開発なども行っています。テストとそれ以外の事業でちょうど半々ぐらいのビジネス規模です。

これまでのトラックレコードは35件です。時価総額は2023年の年末から年明けにかけてのピークから大幅に下落していたのでいろいろ大変でした。最近は株価も戻してきていて、1兆円を目指していきたいというステージです。今日はよろしくお願いします。

金坂:ありがとうございます。では河原さん、お願いします。

河原亮氏(以下、河原):メドレーの河原です、よろしくお願いします。

私も証券会社出身です。2007年に金坂さんと同じタイミングで違う会社ですが、投資銀行業界に入りまして、約9年間働きました。金坂さんがマネーフォワードに飛び込んだ背中を見つつ、その約2年後の2016年にメドレーに入りました。2019年に上場し、以来5年ぐらい経ちました。嶺井さん、及びこちらのイベントには、メドレーに入ってからずっとお世話になっております。今回は第10回ということでおめでとうございます。

■ メドレーの紹介

我々は医療ヘルスケア業界のデジタル化を進めている会社で、お客様は医療機関等で39万事業所、全国の医療機関等の約3分の1をカバーしています。主に採用活動をサポートするのが図の左側の人材プラットフォーム事業で、患者さんとの接点を含めた業務SaaS等を提供しているのが右側の医療プラットフォーム事業です。

お客様の業態が病院、診療所、薬局、歯科、介護と多岐にわたります。採用活動は共通のプロダクトで対応できますが、SaaSはお客様の業態に応じて、プロダクトを補充していく必要があります。ピンク色のところがM&Aで取得したプロダクトです。オーガニックとインオーガニックを組み合わせることで、医療業界のデジタル化を進めておりまして、そういったところに本日触れさせていただければと思います。

金坂:ありがとうございます。では最後に渡邊さん、お願いいたします。

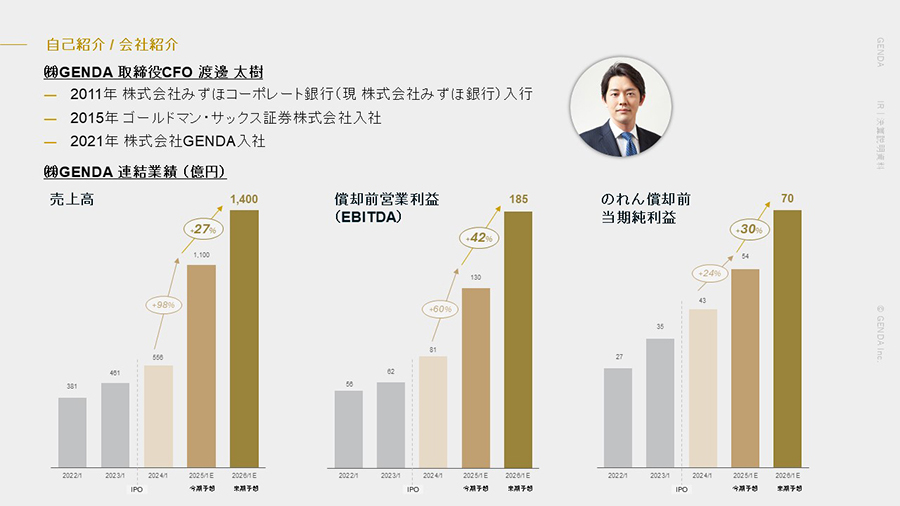

渡邊:GENDAの渡邊です。私は新卒4年間が銀行員で、その後転職して6年間は証券会社です。その後にGENDAで今、3年ほどやらせていただいています。GENDAはM&Aを本業とする会社と定義していて、基本的にエンタメ領域でのM&Aをずっとしてきています。

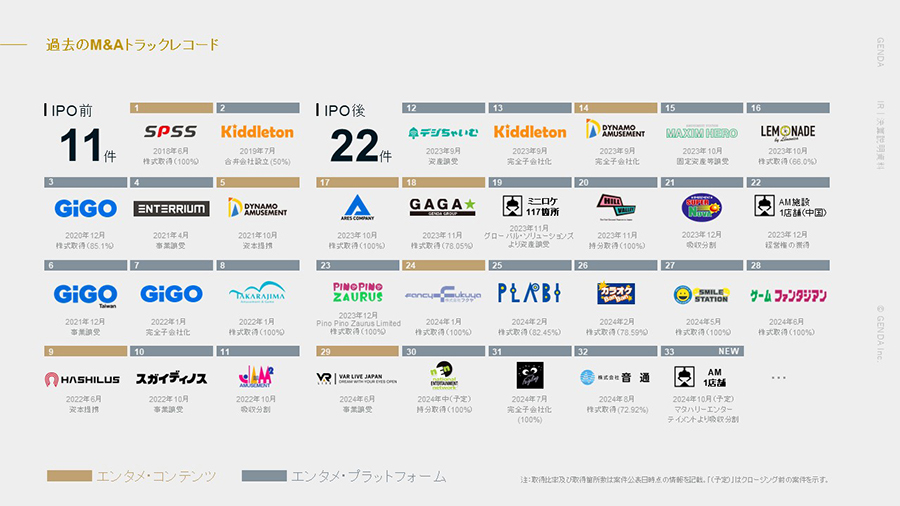

■ GENDAのM&Aトラックレコード

M&Aの件数は33件です。今は直近のM&Aを加味したものが33件で、現在出している来期業績予想は、今後M&Aがなかった場合の数字ということで、出させていただいているものになっております。

純粋持株会社の下にM&Aで多くの会社がくっついています。基本的にゲームセンターについては、M&AのMであるMergerをして、組織法人格をなくして一つのゲームセンターにしていきPMIをして参ります。それ以外については、基本はM&AのAであるAcquisitionというかたちで、100%子会社化してシナジーを出していくというようなことをさせていただいています。本日はよろしくお願いいたします。

金坂:ありがとうございます。では、皆様からいただいた質問をまとめてきました。大きく7つのテーマがあるので、ガンガン聞いていきたいと思っております。

■ テーマ1:ソーシング戦略と体制構築

まず一つ目の質問テーマです。これは皆さんの興味があるところかと思います。実際にとてつもない数のM&Aをされているという中で、前提として、かなり多くの数のソーシング、いわゆる案件発掘みたいなことをされていると思います。サブの質問が4つぐらいありますが、全部カバーいただかなくてもいいので、各社どのようにソーシングを工夫しているかを聞いていきたいと思います。早速ですが、渡邊さんから教えていただけますか。

渡邊:ソーシングの1つ目のところについてですが、我々は基本的にゲームセンター関連、あるいはエンタメ関連のオーナー経営者にジョインいただいているような状況です。有り体に言えば、その方々が知人たちをリファラルで紹介して頂く、という感じです。

GENDA自体は今、アルバイトさんを含めて11,000人ぐらいの組織になっており、横のネットワークでソーシングをかけています。一方で、上場後はM&A仲介さん、証券会社、銀行等々の紹介が増えてきています。

最終的な33件のうち、結実した案件ベースで見ていくと、やはりリファラルのソーシングが一番多かったです。その他もインバウンドの紹介も増えています。直近で言うと、上場企業の音通のTOBも先日させていただきましたが、それについては、銀行の紹介でしたので、こういったところを広げていければいいかなと思っています。

私は今アメリカにいて、今日(10/23)の日本時間午後3時にリリースしましたが、北米のアミューズメントの会社の買収を完了しております。元々コンタクトはなかったのですが、北米のこの会社自体は認識していました。この会社にリーチしたいなと思う中で、マージャーマーケットを見ていたら、この会社が昔使ったアドバイザーが出てきたので、そこにコールドコールをしました。あの手この手で知り合いたい企業さんと知り合っているというような感じでございます。

金坂:ありがとうございます。とてつもない努力をしているのが察せられました。

河原:口コミというのは驚きました。当社は金融機関や仲介をはじめとして、もちろん当社から直接お声掛けするケースもありますが、結構オーソドックスにやっています。人材採用とも似ていると思っています。自分たちの会社がどういう会社か。過去にどういう案件があって、PMIをどうやったか。そういった辺りを丁寧に説明するということなので、ソーシングで特別な手法が特段あるわけではないと思っています。

2点目にも絡む話として、今年からマイノリティ出資や共同での事業開発を通じてプロダクトを増やす目的から、「メドレーオープンイノベーション」をというものを始めています。そういった意味では、ちょっとずつ工夫しながらやっていて、あまりここでウルトラCはないかなと思っています。

■ M&Aを仕掛けたい企業への口説き方とは?

金坂:相手が事業承継を考える経営者の方だったりすると、あまり若手のメンバーが一人で行って、みたいな話でもないような気もします。皆さんの場合、口説かれる際の必勝パターンみたいなものはありますか。

小島:もちろん会社によってケースバイケースです。本気で口説きに行く時は、代表の丹下も面談に同行するというケースもあります。場合によってはM&Aメンバーで面談もします。いずれの場合も、意向表明の提出までのどこかのタイミングで丹下を含めたSHIFTの経営メンバーに会っていただいているので、そういう意味では会社のアピールは必ずしています。

河原:当社もケースバイケースですね。当社はM&Aを始めてから10年ほど経ちますが、初期の頃は、全てに社長が行かなくてはいけないという固定観念がありました。結果としてはやはりケースバイケースで、事業責任者が行くケースもあれば、M&Aチームが行くケースもあります。

渡邊:弊社の場合は主に片岡がフロントです。私は一度も行ったことがないというのが正直なところです。

金坂:役割分担ですね。

渡邊:1件だけ私のつながりの会社があったので繋ぎはしました。基本的には年齢層が近い、60代70代の方が60代70代の方を口説いていくスタイルをとっています。

金坂:スライドの最後の点ですが、探索領域をどこまで広げてOKか、についてはどうですか。結構難しい質問だと思います。いかがでしょうか。

小島:我々が取り組んだ35件のM&Aのうち、およそ20件が本業のM&Aで、SESやSlerです。残りの約10件は、本業から少し外れた事業というイメージです。

どれくらいバリューアップができたのかを見ると、やはり本業の方がパフォーマンスは良いです。減損・のれん負けをさせずに、規律を効かせてバリューアップできています。一方、本業ではないところはなかなか難しいです。将来的な事業のピースが欲しい中でどのような整理をするかはいろいろありますが、例えばその一つとしてR&D投資という考え方もあります。

同じ尺度でやると、本業とそうではないところはパフォーマンスが違います。そういう意味では、考え方の基準を少し変えたりしています。今はn数が増えたので、基準がよりクリアになってきています。今後もそういった分析をしながら柔軟に対応していきます。

金坂:実際に、R&D的なM&Aはどんな会社さんを対象にされたのですか。

小島:直近で言うと、LINEの販促事業をしている先があります。ここはSES企業ではないですが、SHIFTが将来的にそういうツールを使いながらビジネスを伸ばしていくために、自前で作るよりは投資をした方が良い、という整理をしました。

金坂:ありがとうございます。渡邊さんは何かこの領域の判断基準や、どこまで広げられるかみたいなところは議論されたりしますか。

渡邊:質問への回答としては、弊社の場合はバリュエーションが適切かどうかに尽きるなと思っています。結構違うこともやっているんです。ゲームセンターのM&A以外も、カラオケを買ったり、直近だと、クライナーというお酒を扱う会社を買ったり、全然関係ないじゃないかと思われるようなところもいっぱい買っています。判断基準はそれぞれの投資に意味があるかどうかということだけを考えています。例えばPEファンドのKKRに「なぜこれを買うのか?」と誰も聞かないのと一緒で、おそらくそれぞれが投資として回るかどうかというのが判断基準になっています。

ゲームセンターも「そんなに売りたくないけど、このくらいの高い金額ならいい」という人に出会うわけです。そこを一単位深掘るのか、あるいはちょっと違う所のプールで魅力的なバリュエーションの会社を掘るのかでいうと、後者を選ぶことにしています。但し、エンタメ業界に限定しており、それが実は地続きな業界で、単体運営よりも同一企業で運営することがよく、シナジーが無数に出ているのは、外からは見えにくいポイントだとおもいます。

金坂:PEファンド的な発想だと、一度買った会社を将来売るのもGENDAはありなんですか。

渡邊:一定のポートフォリオの整理はありだと思っています。タックスフリーのスピンオフ、ダナハーがやっているところを勉強しながらやっています。最終的には、どちらかというとROIC的にあまり良くない事業と良い事業に段々なってくると思います。そういった時には、キャッシュフローを生んでいるけどあまり成長していないものは、ある程度我々も持ち分を持ちながら売却するなり、REIT化するなりしてキャッシュフローの源泉のような感じにして、高い成長率の事業に再投資するなどはあると思います。REITにしてキャッシュフローの源泉としてはすごく配当が入ってくる、みたいなことはしてみたいと思っています。

■ テーマ2:M&Aチームの作り方とPMI体制

金坂:続いてのテーマとしてはM&Aチームの作り方、PMIの体制についてです。やっていく中で変化してきたと思います。どのような体制でやられているか。これまでの変遷や、どの程度型化をしているか。突然訪れたりする中でどうやってメンバーを選定しているのか。過去の経験も含めてお聞きしていきます。

河原:現在、ファイナンス側にM&Aを担当するCorporate Development室があり、室長を含めて約6名おります。ここがソーシング・エグゼキューションからPMIまでやっています。PMIに関しては、最終的には事業運営をしていく事業側になるべくイニシアチブを取ってほしいというところがあります。そのため事業側にもPMIができるようなメンバーが各事業に数名ずついるようなチームになっています。おそらく他社さんでもそうかもしれませんが、PMI専門チームは今後作っていきたいところで、採用を進めてるところです。

次に型化のところです。当社がONEという思想に基づいて、基本的にはグループジョインいただいた会社さんもエンティティが同一かに関わらず事業部として扱います。そこに対してファイナンス、法務、ITという機能はグループ毎に横串で統一しています。コーポレートPMIを厳密に実施する方針で直近は進めており、今はそこの型化を進めています。

M&Aをやり始めた頃はクロージング間際に、PMIを誰が担当するか明確でないケースがありました。そうならないように今は意向表明書ぐらいのタイミングから事業部を巻き込んで、PMIは誰がやるかも考えながら進めています。

金坂:SHIFTはどうされていますか。

小島:2020年から組織として、M&AやPMIを推進する体制をつくりました。私が見ているグループ経営推進部に、最初はM&AチームとPMIチームを置きました。M&Aチームのメンバーに関しては当然、ある程度M&Aの知見が必要ですが、PMIに関しては、どちらかといえば事業経営のようなスキルが求められます。特段変わった採用はしていないと思います。

PMIは大きく2つあると思っています。1つめがいわゆるコーポレート系のPMIで、一般的には100日プランのような部分です。我々は8月期決算なので、決算期変更が起きることが多いです。3月末や12月末の会社の決算期を変えたり、上場企業グループとしての内部統制を行ったりするなど、コーポレート系の当たり前にやらないといけないところは比較的型化しやすいです。

2つめはビジネス側のPMI です。グループ経営推進部では引き続きM&Aをしながら、PMIでバリューアップをしていきます。世の中のPMIはビジネス側に注目している方が多いと思います。去年、海外チームを作ったのと併せて、そこにハンズオンでのPMIの機能も持たせています。

我々は35件のM&Aを通して、グループ会社にジョインしていただいています。コーポレート系のところに関しては、似たようなパターンが多いので型化ができています。一方で、しっかりバリューアップさせるところは、会社によってかなりやることが違います。これは大きなテーマで、売上を上げたい、人が採用できないなど、似たようなテーマは当然ありますが、コーポレート系に比べると、型化というよりは一つひとつオーダーメイドでやっていく部分だと思います。

案件がいつ訪れるか分からないというのは当然あります。年間300件以上のIMを受領する中で、定例で代表の丹下を含めた経営メンバーとこれはどうしようか、と話します。進めようとなったら、その瞬間から意向表明を出すところまで、誰が本件をやるべきか、事業サイドの責任者も決めます。意向表明を出す時にトップ面談もやるので、案件が進むかどうかも分からないですがその時から入ってもらっています。

もちろんコーポレート系のメンバーにも入ってもらいます。結構前段階から協力してもらっていて、去年だと40件以上意向表明を出しました。成約した件数はそれよりも少ないのですが、オポチュニティは多いです。SHIFTに関しては今のところたくさん案件を検討できているので、PMIがいつ訪れるか分からないジレンマはあまりないです。

金坂:案件の責任者は、各M&AのPMIのフェーズにおいてどのようなポジションでM&Aをした会社に関わることが多いのでしょうか。

小島:一番多いのは対象会社の社外取締役で入っていくケースです。その人が最終的な数字の責任を持ちます。M&Aは取締役会の決議事項です。取締役会では必ず事業部の責任者も同席してもらいます。私は案件についての説明をしますが、最後は事業責任者から「本件はこういう意義でやっていきたい」と語ってもらいます。

河原:対象会社のエンティティはそのままとする感じですか。

小島:エンティティはケースバイケースです。取り込みには一定のハードルがあるため、基本的にはまずグループジョインしてもらいます。我々はよく「遠心力×求心力経営」と言っていて、SHIFT色に染めるということはせず、社名も1社も変えたことがないです。

河原:社長で居続けられるケースもありますか?

小島:基本的には居ていただきます。ただ、事業承継でナンバー2の人が決まっている場合はその方に任せます。社長が残っていただけるのであれば基本的にはそのままというスタンスです。

金坂:社名を変えないということにびっくりしました。SHIFTグループ、SHIFTのブランドは強いじゃないですか。何かポリシーがあるのでしょうか。

小島:丹下のポリシーかもしれません。一法人一人格みたいなところがあります。やはり社名にはそれなりに意味があるので、思いを込めてつけた社名をこちらからSHIFT〇〇にしなさいと言うことはないです。もちろん先方が変えたいというなら変えます。例えばSHIFT SECURITYというグループ会社がありますが、SHIFTが一緒に作った会社なのでM&Aではありません。今のところM&A後に社名を変更したいと言ってくるところはないですが、仮にSHIFT〇〇に変更したいというのであれば、それは構わないという考えです。

金坂:渡邊さんはいかがでしょうか。

渡邊:結論、GENDAの中にPMIのみを専門としたチームはありませんが、必ずと言っていいほどグループシナジーが出るのが実態です。また、シナジーがなくても大丈夫なバリュエーションを徹底することでカバーするという体制になっています。

河原:一貫していますね。

渡邊:そこは徹底しています。実際、PMIは手段であって、目的ではないという考え方です。あくまで高い金額で買った時に、その高い金額を正当化するために成長させるというのがPMIです。

一方でPMI自体は、当然買った後は成長してほしいのでやりますが、MとAで完全に分けています。ゲームセンターはマージャーします。ゲームセンターに5,000人ぐらい人材がいて、ここで一斉にみんなでやっていきます。共同購買、コストシナジーが見込めますし、一緒にUFOキャッチャーの中身を変えていくということは、淡々とやっていく感じです。

一方で、ゲームセンター以外はアクイジションで100%子会社化をします。基本的には現経営陣も含めて全て残っていただくことがほとんどのケースです。こちらについては、片岡会長と申社長で毎週レポーティングをしていて、かなりマイクロマネジメントだと思いますが、それぞれの会社ができること・できないことはないかを聞きます。