- ホーム /

- イベント記事 /

- Growth CFO Summit Vol.10 /

- 特別セッション「CFOの役割はこの10年でどう変わり、これからの10年はどうあるべきか」 /歴戦のCFO経験者が語る「CEOとの関係/CFOが果たすべき役割」とは

歴戦のCFO経験者が語る「CEOとの関係/CFOが果たすべき役割」とは

2024年10月23日にグロース・キャピタル株式会社主催で行われた、Growth CFO Summit Vol.10。5つのセッションが全て終わった後に、クローズド特別セッションが行われました。特別セッションのテーマは「CFOの役割はこの10年でどう変わり、これからの10年はどうあるべきか」です。

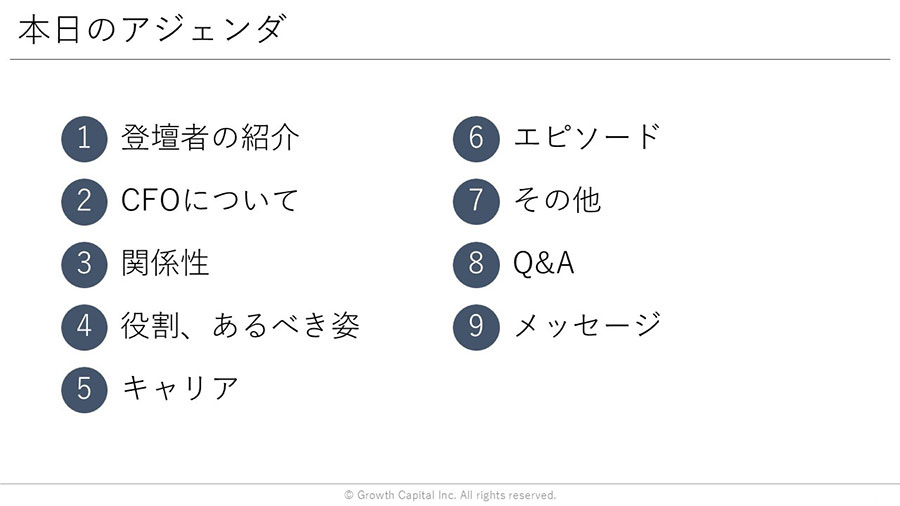

マネーフォワード金坂CFO、Visional末藤CFO、UntroD Capital Japan永田代表、ラクスル永見CEOの4名に登壇いただき、モデレーターはグロース・キャピタル代表の嶺井が務め、CFOの役割やあるべき姿、これからの10年についてディスカッションを行いました。

登壇者

■ あいさつ・本日のテーマ

嶺井政人(以下、嶺井):Growth CFO Summit、おかげさまで今年で10回目の開催となりました。ご参加いただいた皆さんや登壇いただいた皆さんのおかげです。改めてありがとうございます。

今回、「CFOの役割はこの10年でどう変わり、これからの10年はどうあるべきか」という、抽象度の高いテーマ設定をさせていただきました。この10年目のタイミングで敢えて一歩引いて、CFOの役割とは何か、これからどうあるべきか、というテーマを皆さんと共に考えていきたいと思います。

早速、登壇者の皆さんをご紹介します。マネーフォワードの金坂さんとVisionalの末藤さんは現役のCFOです。UntroD Capital Japanの永田さんとラクスルの永見さん、そして私は元々CFOをしていました。永見さんは現役のCEOで、永田さんはリアルテックファンドを設立し、同ファンドを運営するUntroD Capital Japanの代表を務めていらっしゃいます。

■ 優秀なCFOの定義とは

嶺井:現役のCFOの皆さんの悩みや、CEOになってみての気づきも今日は深掘りしていきたいと思います。抽象度が高い質問からどんどん投げ込んでいきたいと思います。永見さん、優秀なCFOの定義はなんだと思われますか。

永見世央氏(以下、永見):今朝の日経の朝刊にCFO出身のCEOの記事がありました。僕らみたいなフェーズとは全然違いますが、SONYなど何人かが載っていました。CFOがCEOになるのが普通になってきていて、やっとアメリカっぽくなってきたと思っています。

アメリカは投資家がCEOになる場合も多いです。優秀なCFOの定義みたいなところで、僕はストラテジックCFOと呼んでいます。本当に作りたい企業価値や株主価値から逆算して資金調達するなど、事業と株式市場や資本市場を結びつけながら、受け身ではなくて、次の株式価値、企業価値を自分で作っていくことができる人だと思っています。

それが戦略レイヤーかもしれないし、人によってはオペレーションまで入って、組織作りの方に行く人もいると思っています。その都度、会社のニーズによって違うと思いますが、 優秀なCFOはそういうことができる人だと僕は思っています。若干抽象的な言い方ですが、自分にもそう言い聞かせています。

嶺井:ありがとうございます。金坂さんは優秀なCFOについてどうお考えでしょうか。永見さんの話を受けてでもいいですし、自分なりの定義を聞かせてくださってもありがたいです。

金坂直哉氏(以下、金坂): CEOは結果がすべてというか、「あの人はすごいCEOだよね」というのは結局、会社が大きく伸びているということです。そういう意味では、やっぱりCFOとして優秀かどうかも結局、会社が伸びているかどうかに尽きると思います。個人ベースでは自分のことを優秀だとは本当に思っていなくて、会社が伸びてるからここにも呼んでもらってるぐらいの感覚です。なので会社としての結果が全てなのかな、みたいな気がしてます。

嶺井:会社を伸ばせるCFOが優秀ということでしょうか。

金坂:どのタイミングでどう入るかも大きいと思っています。例えば、私はマネーフォワードに20、30人の時に入っているので、事業側との関係性についても「 金坂さんは昔からいるし、ちゃんと話を聞こう」というのが一定あって、正直下駄を履かせてもらっている部分もあります。末藤さんみたいにVisionalが相当な利益が出てから入ってパフォーマンスしているのは本当にすごいと思います。

嶺井:末藤さん、いかがですか。御三方と入られたステージが違いますが、その中で自分がバリューを出すためにどのようなことを意識されていましたか。

末藤梨紗子氏(以下、末藤氏):私がVisionalに入社したのが2019年の夏で、上場したのが2021年の春でした。上場直前です。永見さんや金坂さんがおっしゃっていることはその通りだと思っており、それを実現するために、具体的な立ち振る舞いという観点から私は優れたCFOというのは調整役なんだろうなと思います。“ほんやくコンニャク”のように、社長が言いたいことをより分かりやすく社内で説明したり、社外からの要請をどう噛み砕いてメッセージを伝えていくかが求められていたことです。企業価値を向上するために時に戦略を変える場合は、どうやったら一番いい形で着地し再スタートをきれるか、そのために関係各所をどう巻き込み、調整するか。

嶺井:Visional代表の南さんはモルガン・スタンレー出身でファイナンスがバックグラウンドにあります。相当わかっていらっしゃる。その南さんの期待を超える活躍をしたり、彼の言葉をプラスアルファで変換する難しさがありそうです。CEOがファイナンスバックグラウンドだからこそのCFOの難しさについて、意識していることはありますか。

末藤:CEOがファイナンスバックグランドだからこそのCFOの難しさは、あまり意識したことがないというのが正直なところです。ただ、創業社長とCFOの関係性の難しさについては、苦労がありました。入社した時に、それが難しいこととは気づいていなかったものの、モルガン・スタンレー時代から面識のあった嶺井さんに「大変になるよ。創業社長は大変だよ」と言われたことが昨日のように思い出されます。創業以来、私が入るまで南自身がCFOの役割も兼ねていて、私が初めての社外からのCFOでした。想定よりも意思疎通をすることの難しさが自分にとっては一番ハードルが高かったです。

資金調達やIPOのストラクチャーは本質的に考えればそれほど難しいことはないと思っています。手段のアイディアは証券会社も含めて話していればなんとなく答えが出てくる中で、会社の歴史や社長の思い、世界観を正しく理解し、言語化すること。その上で意思疎通を図り、同じ未来を語ることができるようになること。どうすればシンクロできるかが難しかったです。いままで見てきた世界も、経験してきたことも異なるから当たり前であり、同時に、だからこそ私が当社で発揮できることが沢山ある。円滑に意思疎通ができるようになると、私が何をやりたいのかも理解してもらえるようになり、パートナーとして社長が信じ始めてくれて、その後は実績を積み重ねることで一層任せてもらって、ある意味好きなようにさせてもらっています。信頼作りが大切です。

嶺井:ファイナンスがわかっていて、かつ事業の解像度も高いCEOの期待に応えていくのは大変そうです。

末藤:CFOはテクニカルな側面はあるものの、それだけではないと思っています。何をやりたいのか、何をやるべきなのかをいかに言語化して、執行しきることなのかなと思っています。いち経営者であり、 CFOだから特別なことではないかもしれないですね。

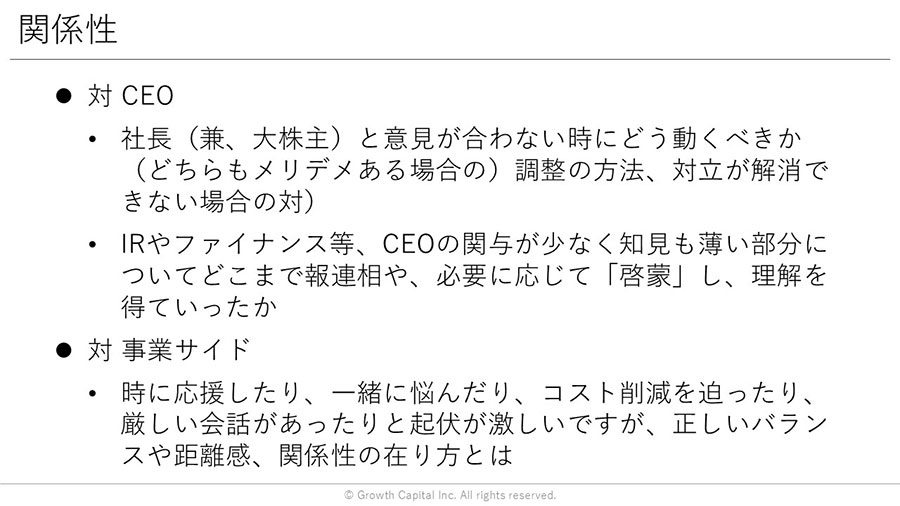

■ CEOとの向き合い方。意見がぶつかったらどうする?

嶺井:続いて、対CEO/対事業サイドとの関係性についてです。CFOとして日々悩むところです。永田さんにぜひ聞きたいです。ユーグレナ時代にCFOとして社長の出雲さんと向き合ってきて、その後ご自身がCEOになって、若原さん(当時のCFiO)と向き合ってこられました。いろいろな立場を経験されて、CFOが対CEOとどのようにコミュニケーションしていくべきか。例えば意見が食い違う時にどういうふうに進めていくといいのか。このあたりの話を聞かせていただけないでしょうか。

永田暁彦氏(以下、永田氏):過去に意見がすれ違ったことが何かなと思い浮かべてみました。大きなコーポレートリスクを取るようなアクションをするときに、企業を存続のリスクに晒してまでやることなのか。本当に企業価値向上と投資家にコミットしている、直線上にあることなのか。この2つが大きく意見がぶつかったことだと思います。それをどう調整するかですが、前者に関しては、会社を潰しえるリスクをとってでもやることかどうか、腹を決めたことが一番大きくて、2回そういうことがありました。

嶺井: CEOがもしかしたら会社を潰すかもしれないリスクを取りたいと思っていて、永田さんはCFOとして取らない方がいいということでぶつかった。そういうことでしょうか。

永田:いや、僕は基本、リスクをとるべきだと思っています。

嶺井:ビジョンの実現のためにはチャレンジしていくべきだと。

永田:僕はどちらかというと、そっち側のCFOでした。なぜかというと、そういうバリュエーションをもらっているからです。生き残ることを選択し続けるんだったら、マルチプルが今の10分の1になるよと思ってるタイプなので、基本的にコーポレートアクションを全力でやってリスクテイクしましょうというCFOでした。CEOになっても引き続きそうだったので、CFOはブレーキサイドに回ってくれました。それでアラインしていくことが起こったかなと思います。

嶺井:意見が食い違うシーンが出てきたら、どうすり合わせて、どう着地をさせていたのでしょうか。

永田:僕は2020年から取締役会の構成を非常にガバナンスのきつい体制に変えました。特に自分がCEOの時は社外を含めた取締役が7人の中で執行は僕1人です。ガバナンスが何のためにあるかというと、僕はリスクテイクするためにあると思っています。全員に共通の情報を提供した状態で、多数決で決めたことに納得できる状態までどう持っていくかだと思ってるんです。なので、僕は基本的にCEO VS CFO だとは思っていません。

取締役会がしっかりとした意思決定できる状況をどう作るか。それによって究極的には最大のリスクテイクをしながら、僕の独断ではないという状態をどう作るかということを目指しました。

嶺井:結果、取るべきリスクは取れましたか?

永田:取りました。

永見:キューサイの話ですか?

永田:キューサイは間違いなくそうですね。今回の1,500億円のCAPEX投資も同じですね。マレーシアの件です。

嶺井:今振り返っても、正しい意思決定でしたか?

永田:正しい意思決定にするしかないと思ってます。キューサイの時に僕はCFOサイドにいて、 今回の1,500億円のCAPEX投資はCEOサイドで意思決定してるので、それぞれ全然違います。1,500億の方は、 2014年に上場する時に株主にコミットしたことを実現する。もうこれはやらないといけない。これをやらないんだったら本当にこの会社の存在意義はないと思ってやったので。キューサイの時はキャッシュがない中で高いレバレッジを掛けて買収しました。このレバレッジは本当に会社を潰すリスクがありましたが、これに関してはどちらかというと出雲の強い覚悟がありました。 僕はもう基本的に出雲と心中すると決めていたので、どちらかというとブレーキを踏んでくれたのは当時CFOで今のCEOの若原です。

嶺井:永見さんも元々CFOで松本さん(当時のCEO)と向き合っていて、今はCEOとして杉山CFOと向き合っていらっしゃいます。意見が合わないときはどのように動かれてきましたか。

永見:意見が合わなくてケンカ別れするとかはあんまりないですよね。議論になるようなことは結構ありますが、最終的には落ち着くところに落ち着くのが正直なところです。振り切った意思決定とかを永田さんみたいにちゃんとした方がいいみたいな話は別途ありますが、そんなにぶつかることはそこまでありません。

嶺井:なぜないのでしょうか。

永見:日頃からよく話していて方向性がそんなにずれてないという話なのか、人として経営の仕方として取るリスクの許容量が似ているという話なのかもしれません。そこは正直わからないですね。

嶺井:今、杉山CFOとはどうですか。

永見:僕はそんなにずれていないと思っています。CFOと攻めと守りで対立することはありません。

嶺井:永見さんが杉山さんにぜひCFOとして来てほしいとオファーを出したのは、何がいい、優れていると思って声をかけたのでしょうか。

永見:僕より資本市場との向き合い方が100倍優秀だからです。

嶺井:アナリストの経験からでしょうか。

永見:はい。あとは素晴らしいなと思ったのが、セルサイドアナリストを経験後、スタートアップでCFOを経験しており、スタートアップの大変さをよく理解している点です。アナリストだけをやってる人はリアリティがあまりないなと思っていたので、スタートアップ経営者の経験が魅力的だと感じました。

嶺井:皆さんがいずれ後任のCFOを探すときのヒントにしていただけたらと思います。今度は事業サイドですね。金坂さんに聞きたいです。2014年に入られて事業ともずっと向き合ってこられたと思います。事業サイドとのコミュニケーションで気を付けてることや、円滑に進めるために心がけていることはありますか。

金坂:人それぞれ事業責任者の性格やキャラクター、置かれている状況が違うので、 あまり感情を持たずに話しています。感情を持たずにというのは、例えば事業計画で過度に弱気なものが出てきたら、これもう少しいけますよね、というのもそうですし、やっている中で今回は計画通りに行っていないなというときは、責めるのではなくて、何ができますかねというコミュニケーションを図ります。最後は会社としていくつかドメインがある中で、全社で目標達成しないといけないので、今回はここのドメインが苦戦しているので他のドメインの皆さんに踏ん張ってもらって、みたいなことは、すり合わせます。先ほど調整役という話が出ましたが、僕も調整役っぽい感じのところがあると思います。経営合宿を定期的に開催していて、最初は社長の辻が全体の話をして、その後に私が全社業績の状況をフラットに話しています。こういう状況なのでこうしていかないといけないとか、資本市場の状況としてはこうなので、ということを共有しています。経営レイヤーの人数が多いので、そこのコミュニケーションをとっていますね。

嶺井:弱気な事業計画を出されたときに、もう少し頑張ってほしい、いやこれは実力値だろうというのは、解像度高く理解していないと判断できないと思います。解像度を上げるためにどんなことをされていますか。

金坂:全部が全部解像度が高いわけではないですが、常識的に考えて、これだけしか売上げが伸びないのにこんなにコスト増えてるの変だよね、みたいな当たり前の話をします。その会社・事業が、単独の上場会社として世の中に出たらどう見えますか、というような話もします。

■ 成長モメンタムを失ったときにCFOができること

嶺井:ここからは役割、あるべき姿です。成長のステージごとや、スタートアップなのでモメンタムを失っている時、あとはCFOが非連続な成長を実現するために果たすべき役割について、深掘りしていきたいと思います。抽象度が高くて難しい問いだと思います。末藤さん、どう思われますか。

末藤:当社が非連続な成長を実現できているかで言うと、正直まだだと思っているので、自分が語れることはすごく限られています。では何を自分が気を付けてるかというと、 やはり資本市場との対話はすごく大事にしています。自分が説明をして時間を稼ぐので、その間に社内、M&Aもそうかもしれませんが、冒険できるようなスペースを作ることは大事にしています。

嶺井:ぜひ教えてください。具体的に言うとどのようなことですか。

末藤:私たちにはビズリーチというキャッシュフローを生み出す強い事業があります。それだけに集中すればもっと連結利益が出ます。HRMOS(ハーモス)というHR SaaSのビジネスでは赤字を計上しています。株主によってはHRMOSを応援いただけずに事業をやめたら、というダイレクトなフィードバックをいただくこともある中で、いやちょっと待てと。「3年後に黒字を出すから、それまで容赦してくれ」という具体的な説明をする。当たり前なことに聞こえますが、事業現場を知っている身からすると、とても勇気がいるコミュニケーションです。こういう説明で少しは時間が稼げます。南は黒字時期の公表は当時反対で、開示の前日まで揉めました。

でも結果的に何が起きたかというと、開示したら変なプレッシャーがなくなって、今はある意味、正しい形でコストを使い、トップラインもどんどん成長して利益を目指せる水準までいきました。市場の期待に答えることと、将来の事業成長のために市場が必ずしも足元では喜ばないことでも丁寧にコミュニケーションをして事業に冒険するスペースを作ることが大切だと思います。

嶺井:このセッションなので敢えて聞かせて頂くんですが、ユーグレナ時代に減損しないといけなかったなど、成長のモメンタムを失ってしまった時期があったと思います。当時、CFOでしょうか。どんなことを意識してもう一回、再成長につなげていったのか聞かせてもらえないでしょうか。

永田:2018年に売り上げがピークアウトしました。それこそCFOは事前にある程度わかっているわけです。KPIを見ているので。管理会計上、ガンがどこにあるかわかっている中で具体的に変化をもたらすことができるCFOなのか。変化を許容できる会社なのか、ボードなのか。そこはものすごく大きなタイミングだったんじゃないかなと思っています。そして、やるべきことはたくさんあります。組織を変えることもビジネスも変えることも、もしかしたらそのタイミングでM&Aをやること。いろいろあるかもしれないですが、何よりも課題を認識して手当てをする気があるかどうかに僕は大きな課題感を感じていました。

ステップを踏むだけの根拠と、 取るべきガンの提示というのは、自分の中で一番必要なタイミングだったかなと思います。 成長が陰っていく、ピークアウトするということを、いかに一日でも早く、納得感のある形でボードに認識させられるかというのは、ケガをする期間を短くするために必要なことだった思います 。

永見:リアルな話をしてみると、成長モメンタムを失った会社において、やり続けるCFOと辞める人がいます。これはどっちもありかなと思います。 やり続ける人はとても素敵だし尊敬できるとまず思っています。一方でスタートアップがすごく増えている中で、CFOというタレントも有限だというときに、ちょっと引いた立場で言うと、次のチャレンジに行く人も応援したい気持ちもあります。自分はあまりここのスタンスを取ってなくて、どちらのケースもあるなと思っています。この辺、皆さんはどう思いますか。

永田:僕はそれ、どうしても一個言いたいことがあります。2012年に上場して6年目、あそこで辞めることは永見さんの意見に基づけば僕にもあったのかもしれません。ただ最近、上場直後に辞めるCFOが結構多いじゃないですか。どうしてもCFOポジションは上場時のバリュエーションが、自分にとっての採点表みたいになってるところがある気がしています。 だから高いマルチプルを獲得しようとする。ただ、マーケットにコミットしたのにそれですぐ辞めるのはどうなんだろうなと正直思っています。

永見さんが言う通り、やっている中でモメンタムが変わるタイミング、その時に、日本において有限で優秀なCFOが、モメンタムがあるところに人材として再投資されることで全体としてプラスになるのは、まさにおっしゃる通りだと思っています。一方で、 上場時に高いバリュエーションだけをつけることをミッションだというところは、さすがに違うのではないかなと思っています。

嶺井:この後にCFOはどこで自分のキャリアを一区切りつけるべきかというテーマもあるので、そこでもう少し深掘りしたいと思います。成長ステージごとにというところはよくあるテーマですね。金坂さんに伺ってもいいですか。未上場から上場後まで経験されている中で、成長のステージごとに、CFOの役割はこういうふうに変化するよ、ということがあれば、ぜひ聞かせてください。

金坂:難しいテーマですね。3番目のテーマを話しても良いでしょうか。非連続成長は、僕の個人的意見としては、M&A的な非連続成長、それはもしかしたら事業売却も含めてかもしれないですけど、M&A的なものがイメージされると思います。ただ、基本的に、上場後は増収増益のプレッシャーが強烈にかかるじゃないですか。マネーフォワードの場合はそもそも、ほとんど利益を出さずに先行投資するというのを上場から4年ぐらいやったんですけど、そこからもう一回EBITDAが黒字になった2021年の次の年に大きく赤字を掘るというところを、社内や社外と丁寧にコミュニケーションするというのは、自分がこれまでやったことで一番意味があったと思っています。難易度も高かったですけれども、大きな事故なく進んだところだと思っています。

嶺井:その時もう一度、EBITDAが赤を掘っても成長を取りに行こうと思ったのはなぜですか。勝算が見えていたということですか。

金坂:僕らの場合は競合の存在が背景にあります。競合がSaaSには多いので、利益をこのタイミングで出しに行くやり方をしていたら中長期で負けるなという、危機感が経営陣全体としてあったというのが大きいかなと思います。もう1回先行投資ができるような資金調達ができたらしっかりと投資していこう、というコンセンサスがありました。これはラッキーですが、当時のSaaSの企業の評価軸はとにかく成長率でした。いろんな運も重なって、その意思決定が2021年だったのでできたというところはあります。逆にさっきのように、成長モメンタムを失った上場後のステージは難しいだろうと本当に思います。利益プレッシャーとか、赤字だったら赤字縮小プレッシャーは本当に多いので、本当に今そのフェーズにいたらかじ取りが難しいだろうなと思います。